Si ya has leído mi libro, y entiendes la importancia del reporte de credito en la planificacion de nuestras finanzas. Ahora te enseñare a leer en detalle y entender las secciones dentro de un reporte de credito.

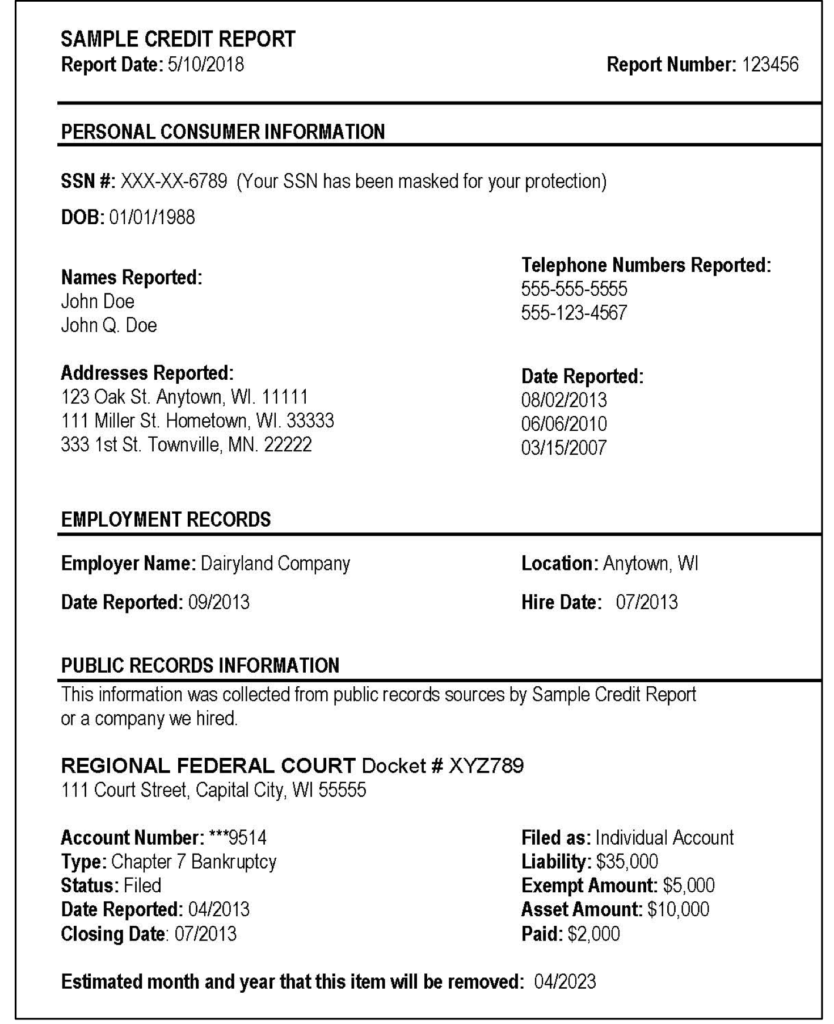

La primera sección corresponde a toda tu información de identificación personal:

- Nombre completo o nombres reportados

- Numero de Seguro Social

- Fecha de Nacimiento

- Direcciones reportadas

- Numeros de telefono reportados

- Record de tus empleos

- Records Publicos: si has tenido alguna bancarrota.

Es muy importante verificar en esta sección que toda la información este correcta, ya que si hay algo que debamos actualizar o disputar se tiene que hacer de inmediato.

Algun dato en esta sección que no reconozcamos, puede ser un indicador de fuimos víctimas de robo de identidad.

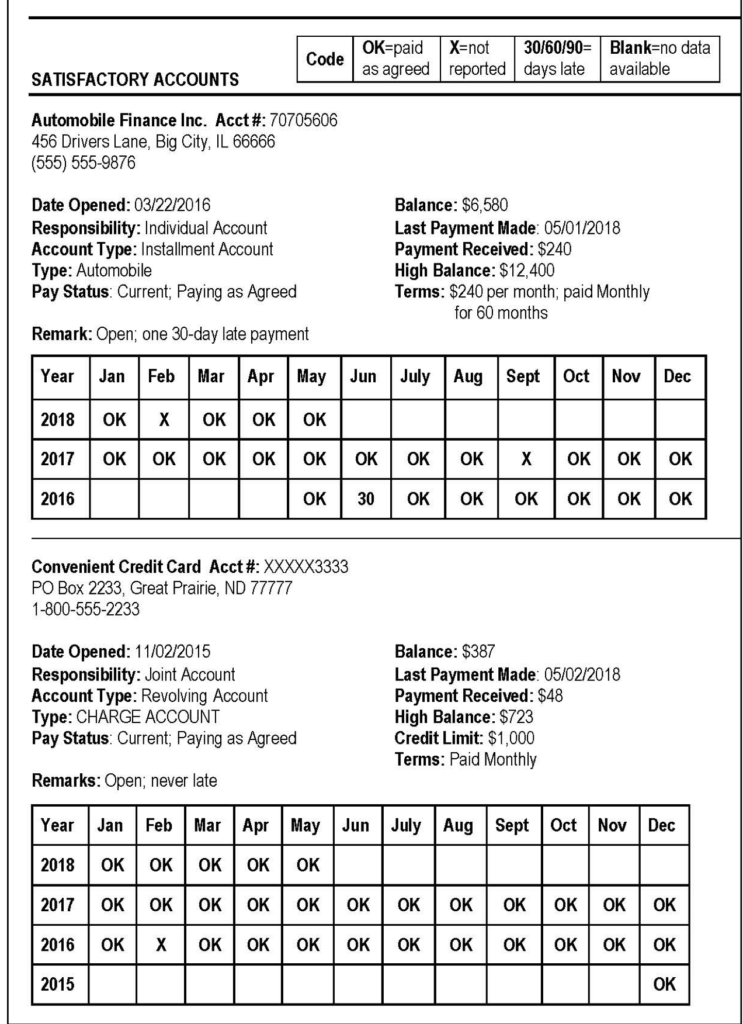

La siguiente sección incluye cuentas abiertas y cerradas que fueron o están siendo pagadas satisfactoriamente.

Tambien podremos encontrar el detalle de cada cuenta con la siguiente información:

- Nombre y numero de cuenta

- Direccion y numero de telefono de la compañía

- Tipo de responsabilidad de la cuenta; si es individual o si es conjunta.

- Tipo de cuenta de credito; (Installment como un credito de auto o casa, Revolving como el de una tarjeta de credito)

- Estatus actual de pago

- Balance de la deuda

- Fecha del ultimo pago y la cantidad.

- Condiciones del credito; Cantidad a pagar por cuanto tiempo en total.

Muy importante en esta sección como podremos ver mes a mes si los pagos fueron correctos, si nos hemos atrasado y cuantos días de atraso tenemos.

Chequea que toda la información este correcta y actualizada, de no ser así tienes que comunicarte con la compañia que te proporciono el credito y con los bureaus de crédito. (Equifax, Transunion, Experian)

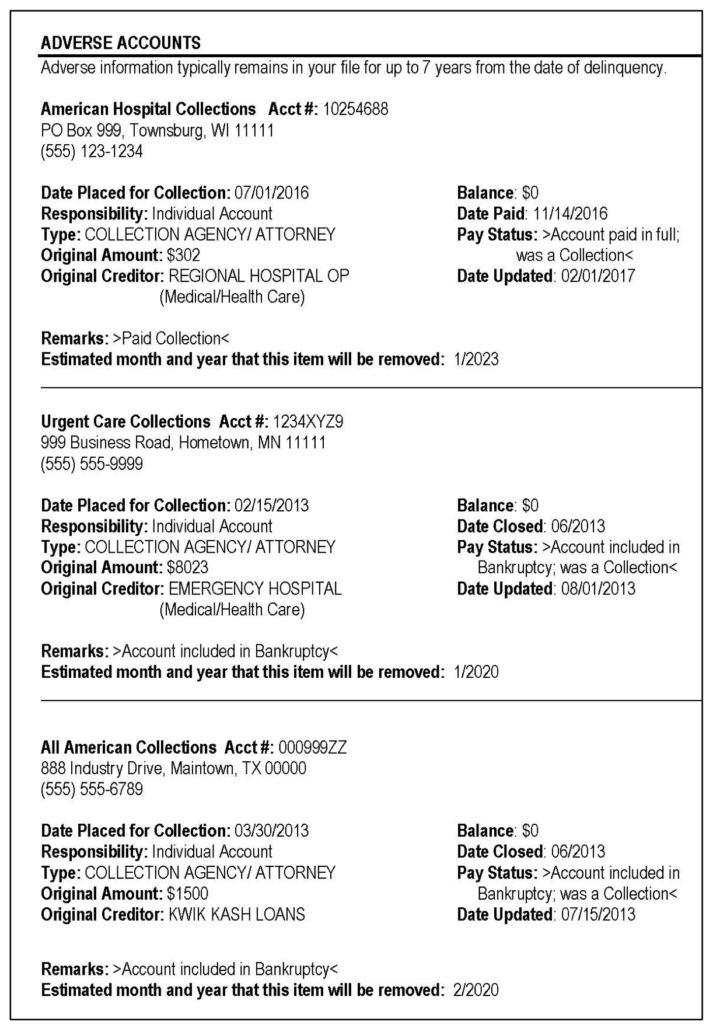

Colecciones y cuentas adversas:

Estas son el tipo de cuentas que por alguna razón no pudimos pagar por un tiempo determinado y quedamos en deuda con la institución que nos proporciono el crédito, al pasar esto, otra compañía se encargara de cobrarnos.

Tenemos que tratar de evitar a toda costa que esto nos ocurra ya que nos daña el credito. Normalmente esta “raya negativa” en nuestro credito se puede quedar hasta por 7 años en nuestro reporte y como consecuencia se nos hará muy difícil conseguir nuevos créditos o prestamos.

Es muy importante que si esto nos pasa, tomemos acción inmediatamente y nos comuniquemos con el numero de telefono que se encuentra en esta sección de la compañía que se estar encargando de nuestra deuda. Tenemos que negociar y llegar a un acuerdo para poder levantar nuestro puntaje crediticio de nuevo.

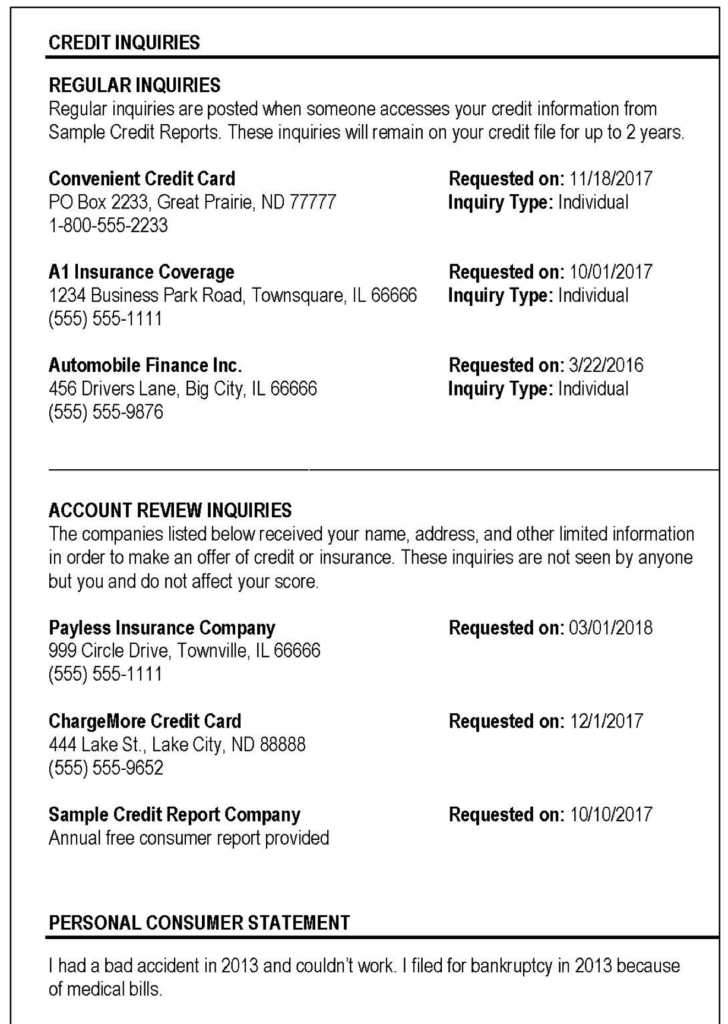

Solicitudes de credito:

En esta sección nos encontraremos con todas las veces que se realizo un chequeo de credito completo (Hard Inquirie) y las veces que se hizo un chequeo sin impactar el credito negativamente (Soft credit check)

El Hard Inquirie puede permanecer en tu reporte de credito hasta por dos años, y puede reducir tu puntaje desde 5 hasta 20 puntos.

Como menciono en mi libro, es muy importante que no tengamos muchos chequeos de credito en nuestro reporte.

Trata solo de tener un máximo de 3 tarjetas de credito, y aplica responsablemente a productos que chequeen tu credito solo cuando sea estrictamente necesario.

Tener muchos Inquiries o solicitudes de credito en tu reporte puede evitar que te aprueben para obtener el credito.